2021年開年以來,A股呈現分化格局,機構資金集中抱團,繼續「抱緊」大市值行業龍頭股。

海外市場上,美股則是突現哀鴻,FAAMNG和特斯拉周一帶領科技股下跌,一度衝上4.2萬美元的比特幣也大跌15%。

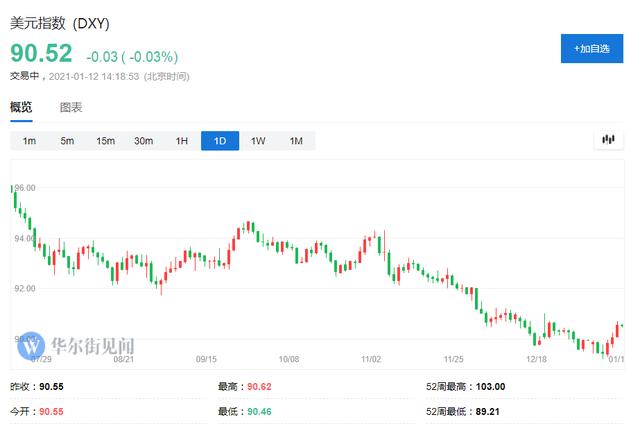

這一次,「殺」了比特幣和特斯拉們的「兇手」,正是王者歸來、連續上漲觸及新高的美元指數。

...

...下一個遭受重創的會是誰?會是A股當中「業績平穩且具備可持續性的消費龍頭」嗎?

或許很有可能。

A股消費核心龍頭估值邏輯:與短期業績脫鈎,取決於宏觀利率變化

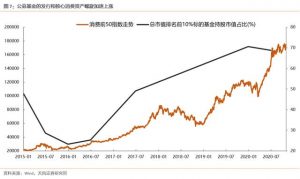

在周日的一份研報中,天風證券看到,機構執着抱團的公司大致有兩類:一是外資最愛的穩定可持續消費龍頭,二是景氣度爆發的科技成長龍頭。

其中,對於真正業績爆發的科技成長方向而言,其超額收益的核心,不在於宏觀環境的變化(利率、通脹、流動性),而主要還是取決於自身的景氣度能否持續爆發。

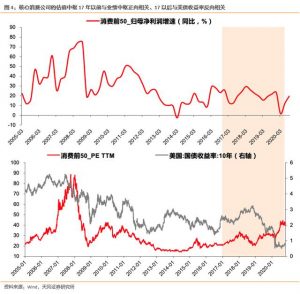

但是,對於消費類核心公司,其估值水平與短期業績的波動正在脫鈎,全球宏觀上的利率、流動性、通脹等問題才是值得關注的焦點。

眾所周知,外資的偏好在於「業績的穩定性和可持續」,他們的選擇是A股中一小部分最具備此能力的核心公司——集中在白酒、調味品、家電、醫藥等消費品行業中。

其中的典例,自然就是市場最熟悉的績優大白馬——貴州茅台。

但與此同時,天風證券注意到,自2017年外資流入開始,A股核心公司的估值邏輯已經有所變遷:核心消費公司的估值與美債收益率的反向相關性極強,而與短期業績關聯度明顯下降。

...

...隨後,國內資金也開始接受外資的定價邏輯,公募的發行和與核心消費資產的上漲,形成螺旋加速。

這一批核心公司明顯跑贏市場→持有這一批核心公司的公募基金產品顯著跑贏指數→個人投資者入市方式由開戶炒股票轉向申購這些公募基金產品→公募基金產品在2020年的發行全面爆發→給這一批核心公司繼續帶來增量資金。

...

...天風證券認為,鑒於目前MSCI納入A股比例僅有20%,中期來看,由於外資定價權還有進一步提升的空間,第一類抱團公司,也就是茅台之流的消費龍頭估值仍然需要站在全球宏觀視角來看待。

這也就是說,這批核心公司的估值很大程度上取決於全球,尤其是美國利率的變化;應該關注的焦點是全球流動性的問題,也即2021年美國疫苗接種的進展、美聯儲每次議息會議關於購買資產的態度。

利率走高 美元走強 資本盛宴或將迎來終結

為應對疫情危機,包括美聯儲在內的全球央行紛紛「大放水」,去年推出前所未有的寬鬆貨幣政策,令美元承壓。

在彭博宏觀市場評論員Ye Xie看來,美元走軟是通貨膨脹交易的一部分,從股票到大宗商品,這一切都從中受益。美元如果出現升值,這一場資本盛宴就可能終結。

如今,美元指數已經創下近四個月最大漲幅,站穩90關口上方,而美股則是應聲下跌,遭受重創。

在類似的估值邏輯之下,下一個「遭殃」的,很可能就是A股消費核心龍頭。

值得注意的是,因美國利率回升太快,華爾街大行也不再看空美元。

摩根士丹利全球宏觀策略負責人Matthew Hornbach周一表示,考慮到美國財政政策、貨幣政策以及通脹這三方面前景的新變化,美國實際利率已經進入築底的過程,現在這個時點繼續押注美元走弱已經沒有吸引力了。

在1月9日的報告中,包括Hornbach在內的分析師也提到,「在美國新的財政刺激幾率上升、美元交易擁擠之際,我們對美元的立場變為中性。」至於何時會轉為看多,該投行稱還在尋找相應的信號。

摩根士丹利稱,這種觀點轉變背後主要有兩個因素,首先是民主黨贏得佐治亞州參議院決選,意味着美國最早可能於一季度出台新的最高1萬億美元的財政刺激;其次在於美聯儲可能要開始討論貨幣政策正常化,這最早可能從6月就正式開始。

摩根士丹利稱,在這兩個因素影響下,市場對於美國利率繼續保持低位、從而抑制美元走高的預期將會逐步改變,「隨着關注焦點轉向美國新的財政政策,我們認為美國實際利率以及美元都在築底的過程中。」